Yakın zamanda özel hayatımızla ilgili aldığımız bir karar neticesinde, bir ev sahibi olmak için harekete geçtik. Ev bedelinin bir kısmı için finansman ihtiyacımız olması nedeniyle konut kredileriyle (mortgage) ilgili ile ilgili bir fiyat araştırmasına girdik. Bu süreçte hangi bankalara başvurduğumu, hangi fiyatlamaları aldığımızı ve ne gibi kriterlere dikkat ettiğimizi yol gösterici olması açısından sizlerle paylaşmaya karar verdik.

Konut kredisinde alternatif arama sürecinde, bazı bankaların yaklaşımını beğendik, bazılarınınkini yadırgadık. Bazı bankaların faiz oranlarını beğendik, bazılarının uyguladıkları masrafları. En ideal faiz oranı ve en düşük masrafları bir araya getirecek bir paket oluşturamasak da, ihtiyacımıza en uygun gelen teklifi sunan bankaya karar verebildik.

Önce kredi tutarını tespit ettik

Konut kredisine başvurmadan önce finansal durumunuzu net bir şekilde ortaya koymanız gerekir. Ne kadar birikiminiz olduğu, bunun almak istediğiniz evin bedelinin ne kadarını karşıladığını bilmeniz gerek, zira kalan tutar sizin almanız gereken kredi tutarına denk gelecek.

Taksit tutarına karar verip vadeyi belirledik

Kalan tutarı kredi ihtiyacı ile karşılayacağımızı varsayarak, bu kredi taksitlerinin aile bütçesini sıkıntıya düşürmeden ödeyebileceğiniz bir tutar olup olmadığını hesaplamamız gerekti. Bunu hesaplarken biz küçük bir excel dosyası kullandık. Taksitlerin hane halkı imkanlarını zorlamayacak bir şekilde olması için vadeyi uzatmayı tercih ettik. Vade uzadıkça ödeyeceğimiz faiz arttı, ama taksitler de o kadar idare edilebilir seviyeye geriledi.

Konut kredisinde faiz dışı masrafları belirledik

Standart bir mortgage paketinde masrafları belirledik, sonrasında rekabetten faydalanarak bunlardan ne kadar kaçınabileceğinizi tespit ettik.

Tespit sırasında ekspertiz ücretinin tamamen kaçınabileceğimiz bir masraf kalemi olmadığını gördük. Bankalar bu işlemi profesyonel SPK lisanslı şirketlere yaptırdıkları için bir ücret ödemek zorundalar. Fiyatlandırma aldığımız hemen her banka farklı ücretlerle bunu illa yansıtacaklarını dile getirdiler. Bu sefer de bize belirtilen ücretten ne kadar indirim alabileceğinizi tespit ettik.

DASK (zorunlu deprem sigortası) ister kredili olsun, ister nakit gayrimenkul alım satımında olmazsa olmazdır. Bu bir yasal zorunluluk. DASK olmadan alım satım işlemi yapılamıyor. Hem zorunlu, hem de sigorta primi (devlet tarafından yapılan zorunlu poliçe olması nedeniyle) farketmiyor. Satın almak istediğiniz gayrimenkulun halihazırda bir DASK poliçesi varsa, sıfırdan bir DASK yaptırmanıza gerek yok. Alım satım sonrası mevcut poliçeyi sigorta şirketine yeni tapu fotokopisiyle beraber iletip, sigortalı ve daini mürtehin bilgisini zeyilname ile değiştirebiliyorsunuz. Ancak unutmamakta fayda var, bu işlem için gereken süre ipotek işlemlerinin uzamasına sebep olabileceği için, karşı tarafın gayrimenkulun bedelinin tamamını alma süresini uzatabiliyor. Bunun için de banka, konut işyeri kredisi bildirimi adı altında alıcıya bir taahhütname veriyor. Bu alıcının bir acelesi olmaması durumunda verdiği güvence nedeniyle belli bir rahatlık sağlıyor.

Kredi hayat sigortası

Bazı bankalar zorunlu tutarken, bazı bankalar bunu borçlunun tercihine bırakıyorlar. Kredi hayat sigortası yaptırmayı tercihe bırakan bir banka ile çalışmak istedik. Burada alternatif fiyat almanız gereken ürün standart bir hayat sigortası poliçesi değil. Konut kredisi için azalan kapitalli hayat sigortası fiyat teklifi almanız gerekiyor.

Konut sigortası

Banka verdiği kredi karşılığında ipotek alıyor olsa bile, bu gayrimenkulün doğal olarak sigorta teminatı ile korunmasını istiyor. Yasal bir zorunluluk olan DASK poliçesi genelde evin bedelinin tamamını karşılamadığı için, açıkta kalan tutar için bir konut sigortası poliçesi yaptırıyor. Bunu ister kredi aldığınız bankadan, isterseniz çalıştığınız bir sigorta acentası varsa onun üzerinden kredi aldığınız şubeyi daini mürtehin göstererek yaptırabiliyorsunuz. Aktif olarak çalıştığınız bir sigorta şirketi varsa, ondan alacağınız teklif bir banka şubesinden alabileceğiniz teklifin %20 ile %40 arasında altında olabiliyor. Biz de alternatif bir fiyat teklifi aldık ve söz konusu teklifi başka bir masrafın pazarlığı için kullanmayı tercih ettik.

Fiyat alma aşaması ve hayal kırıklıkları

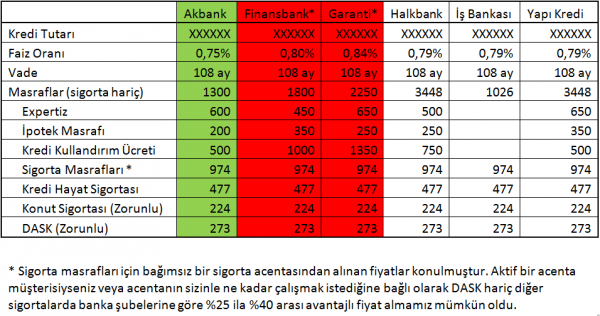

Bu süreç sırasında fiyat aldığımız bankalar Akbank, Finansbank, Garanti, Halkbank, İş Bankası ve Yapı Kredi oldu.

Fiyatlama her banka tarafından farklı şekilde paylaşılıyor. Bunları aynı standarda getirmek için masraf kısımlarını aynı şekilde detaylandırmalarını istedik. Bazı bankalarla, diğer bankaların daha iyi tekliflerini paylaşarak kendi tekliflerini revize etmelerini istedik ve karşımıza şöyle bir sonuç çıktı.

Yukarıdaki tabloda yer alan bilgiler ışığında, faiz oranı ve dosya masrafı avantajlı olduğu, ekspertiz ücreti ve sigortaları kendilerinden yaptırma şartı aramadığı için biz tercihimiziAkbank’tan yana kullandık.

Finansbank ve Garanti Bankası deneyimimize ise burada özellikle yer vermek isteriz. Her iki banka müşteri temsilcileri de verdikleri fiyatlama sonrası takip edip bize dönüş yaptılar. Daha iyi bir fiyatlama almak adına kendi önerdiklerine göre daha avantajlı fiyatlamalara dair detay istediler. Ancak daha sonra bu fiyatlamanın altına inemedikleri gibi, nezaketen dahi olsa bununla ilgili dönüş veya bilgilendirme yapmadıkları için negatif bir müşteri deneyimi yaşatmış oldular. Bu tek taraflı bir takipçi yaklaşım, bize bunun şube çalışanlarından ziyade Genel Müdürlük kaynaklı olduğunu düşündürdü. Anlaşılan o ki Garanti ve Finansbank’ın konut kredilerinde verilen teklif takibindeki motivasyonu, şubelerden mortgage fiyatı isteyene rekabetçi fiyat veremeselerde de, takip etmek ve en avantajlı fiyatlamayı öğrenerek karşılaştırma ve pazar payı tahminlerini güncel tutmakla sınırlı. Dolayısıyla nacizane önerimiz, eğer konut kredisi fiyatı aldığınız banka sizden daha avantajlı teklife ait detayları isterse bu detayı paylaşmayın. Bırakın onlar uğraşsınlar.

Kredi başvuru süreci

Hangi banka ile çalışacağınıza karar verdikten sonra başvuru aşaması geliyor. Kredi değerleme kriterleri konut kredilerinde de ihtiyaç kredileri veya kredi kartı başvuru değerlendirmeleriyle aynı. Çoğu banka sizden fiyatlama yapmak için TCKN bilginizi istiyor. Zaten bu bilgiyle, sizin KKB kayıtlarınızı inceleyerek ödemelerinizin ne derece düzenli olduğunu, ödemelerinizde herhangi bir gecikme olup olmadığını fiyatlama aşamasında öğrenmiş oluyorlar. Bu aşamayı geçip fiyat aldıktan sonra başvuru için bir adet kimlik, almak istediğiniz gayrimenkule ait tapu fotokopisi ve bordronuzu bankaya iletmeniz gerekiyor. Konut kredilerinde genelde hane halkı geliri dikkate alınıyor, yani sizinle beraber yaşayan ve gelirini belgelemesi mümkün biri varsa, onun da kimlik ve bordrosunu paylaşmanız gerekecektir.

Almak istediğiniz kredi tutarı, satın almak istediğiniz gayrimenkulün ekspertiz bedelinin en fazla 75’i olabiliyor. Eskiden bu engeli aşmanın, peşinatın bir kısmını ihtiyaç kredisi kullandırarak karşılamak gibi tehlikeli yolları vardı, ancak BDDK’nın ipleri sıkı tutması nedeniyle çoğu banka bu yöntemlere artık başvurmuyor.

Eksperi göndermek ve raporu almak için bankaya ekspertiz ücretini yatırmanız gerekiyor. Ekspertiz raporunda tespit edilen bedel aynı zamanda DASK ve konut sigortası teminat bedellerini belirlemekte de kullanılıyor. Bazı konutlarda tarafların anlaştığı bedel, ekspertiz bedelinin üzerinde kalabiliyor. Bu durum, konut bedeli ile alınmak istenen kredi tutarı arasındaki %75’lik yasal oranla ilgili bir sorun yaratmadığı sürece sıkıntı olmuyor.

Kredi kullandırımını alım satım işleminden bir gün önce olmasında fayda var. Çünkü konut kredilerinin kullandırımı için genelde genel müdürlükte ilgili birimin evrakları birebir inceleyerek onay vermesi gerekiyor. Bu da bankanın ilgili biriminin yoğunluğuna bağlı olarak yarım ila bir iş günü sürebiliyor. Tapuda gerçekleşecek alım satım en iyi ihtimalle yarım gün süreceği için, bir de kullandırımı beklemek işlemin bir sonraki güne sarkmasına olabilir. Kullanıdırım bir gün önce yapmak bu olasılığı azaltır. Kullandırımın banka tarafından cuma günü yapılması durumunda, kredinize haftasonu boyunca faiz işlemeye başlayacak, siz bu tutarı alım satıma kadar nemalandıramayacağınız için bir getiri kaybınız olacaktır. Kullandığınız kredinin hafta sonu vadesizde kalmaması ve nema kaybına uğramamanız için, alım satım işlemini haftanın ikinci iş gününe denk getirmek bizce dikkat edilmesi gereken bir detay.

İşte size bir konut kredisi başvurusunun hikayesi. Alım satım işlemlerindeki detaylar ayrı bir yazı konusu olur. Buna ilgi olursa onu da ayrı olarak paylaşırız.